Пословица гласит: «Друг познается в беде». Поэтому, когда возникает сложная финансовая ситуация, многие обращаются именно к друзьям. Стоит ли одалживать деньги и как это делать правильно, чтобы заем не обернулся убытками и не разрушил добрые отношения?

Друг в беде не бросит?

Финансово грамотные люди хранят на накопительном счете подушку безопасности. Эти деньги спасают, если возникает непредвиденная ситуация – например, поломка холодильника или потеря работы. К сожалению, это правило соблюдают не все. Часто граждане начинают искать деньги, когда уже что-то произошло.

Есть вариант банковского кредита, но он не всегда является рабочим. У заемщика может быть плохая кредитная история либо высокая долговая нагрузка. В этом случае банк может отказать в выдаче заемных средств.

Также стоит учитывать экономическую ситуацию. Если ключевая ставка высокая (например, сейчас она составляет 16%), то и кредиты дорогие. В этом случае выгоднее будет попросить деньги в долг у друга.

Тема финансов для многих является щепетильной. Но не стоит бояться задать уточняющие вопросы: почему человек оказался в такой ситуации, знает ли он о возможностях кредитования (например, оформление банковской карты с беспроцентным периодом), на что ему требуются деньги. Если это отпуск или покупка игровой приставки, то можно порекомендовать подождать с тратами и накопить нужную сумму самостоятельно.

Человек может рассудить так: откажу в деньгах – испорчу отношения. Впрочем, крепкой дружбе такие ситуации едва ли могут угрожать. Поэтому перед тем, как согласиться на просьбу, стоит хорошо подумать и уже затем принять решение.

Каким бы близким ни был человек, не стоит полагаться исключительно на устные договоренности. Грамотно составленный документ будет дисциплинировать должника и служить гарантией возврата средств для заимодателя. Чем подробнее будут прописаны условия, тем меньше вопросов возникнет в дальнейшем. Это позволит избежать недопонимания и сохранить отношения.

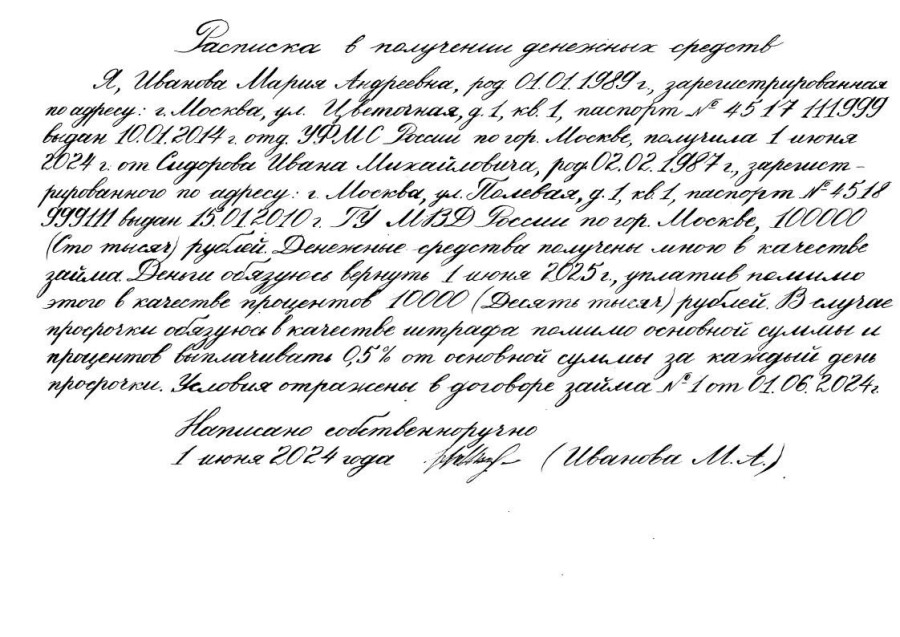

Образец расписки в получении денежных средств

Если заем небольшой (до 10 тысяч рублей), будет достаточно составить долговую расписку. Ее пишет заемщик от руки в произвольной форме. Из документа должно быть ясно, что должник подтверждает получение средств и обязуется их вернуть заимодателю на оговоренных условиях.

В расписке должны быть:

- паспортные данные заемщика

- сумма займа (цифрами и прописью)

- условия и срок возврата

- дата составления

- подпись заемщика с расшифровкой

Долговую расписку лучше писать от руки. Если дело дойдет до суда, то примут и распечатанный текст, но в этом случае выше риск, что должник оспорит факт получения денег или условия займа.

Заимодатель должен проверить, все ли паспортные данные совпадают. Стоит сверить ФИО, прописку, отделение, выдавшее документ, и другую информацию в расписке с паспортом. Не лишним будет проверить, действителен ли сам паспорт. Сделать это можно на сайте Федеральной миграционной службы (ФМС) России.

Образец договора займа

Если сумма займа превышает 10 тысяч рублей, то в дополнение к долговой расписке должен быть составлен договор займа. Это требование Гражданского кодекса. Если его нарушить, то в случае невозврата средств доказать свою правоту в суде будет сложно.

В отличие от расписки договор займа составляют и подписывают обе стороны. В документе обязательно нужно указать их ФИО, дату и место рождения, адрес регистрации. Внизу документа стоит разместить дату его оформления и подписи участников.

В договоре займа можно прописать:

- цель выдачи займа (если человек, например, занял деньги на лечение, а потратил на отпуск, заимодатель вправе потребовать вернуть долг досрочно),

- условия возврата долга (одним платежом, по частям, раз в месяц, раз в квартал, в каких числах и т. д.),

- возможные санкции в случае невозврата денег в срок (например, 0,5% от суммы долга за каждый день просрочки),

- проценты по займу (на уровне официальной инфляции по Росстату, среднерыночной ставки по кредитам, ключевой ставки либо произвольного значения). Это является доходом. Поэтому нужно самостоятельно заполнить декларацию 3-НДФЛ в личном кабинете налогоплательщика и уплатить НДФЛ.

Займы до 100 000 рублей по умолчанию считаются беспроцентными, если в договоре не указано другое. Если сумма больше и дело дойдет до суда, до должник будет обязан уплатить проценты по ключевой ставке Банка России.

Если речь идет о крупной сумме, то лучше заверить договор у нотариуса. В случае возникновения проблем это позволит сразу обратиться к судебным приставам за взысканием.

Важные правила

Лучше не одалживать наличные деньги, а использовать безналичный перевод. Если дело дойдет до суда, то это будет дополнительным аргументом в пользу того, что деньги действительно были получены должником. В графе «назначение платежа» следует указать «выдача займа».

Расписку и договор займа стоит хранить до момента погашения долга. При потере документов доказать свое право на возврат средств будет непросто.

Если должник нарушает условия договора и не спешит возвращать деньги, можно обращаться в суд. Подавать иск следует по месту регистрации должника. Придется запастись терпением. Иногда такие дела затягиваются на несколько месяцев или даже лет.

Источник: Редакция «Мои финансы»

Автор: Мария Иваткина

- 33 просмотра